2020年は11月に米大統領選挙があります。

そのため、歴史的には年前半にリスクオンとなり株式投資で利益を上げようとする展開となっているケースが多いです。

反対に大統領選に近づくにつれてリスクオフとなり国債や円へ資金が流れる傾向があります。

そして、アメリカのFRBは4から6月まで金融緩和を行うという発表をしています。また4月は株式市場が強気になる傾向もあります。

なので、4月までは株式市場も堅調なのではと推測します。

そして、夏枯れ相場と大統領選へ向けてリスクオフとなるのではと仮説を立てています。

とは言え、それに合わせて株式を全て現金化することはなく、現金比率の調整となります。やはり、全て現金化してしまうと株式市場への関心が無くなってしまうことが考えられるからです。

最近特に思うことですが、悪いニュースは重ならないと感じます。

昨年の6月、8月は米中貿易摩擦で株式市場は下落。12月に向けて上昇。

2020年1月にイランの指導者殺害と悪いニュースは続かず、マーケットが最高値付近で悪いニュースが発生します。

もちろん、外交と株式市場は密接に関連していますのでその部分も考慮して外交を行うと思われます。そうすると自然とマーケットが悪いときに悪いニュースは続かず、回復すると悪いニュースを出すというのもあると感じます。

それと、トランプ大統領は不動産のビジネスマンなので、トランプ大統領の周りの人脈には投資関連の繋がりがあっても不思議ではありません。

リスクオフで円に買いが向かうのも面白いです。

財政難でデフォルトするような国の通貨がリスクオフで買われる筈がありません。なぜならそれはリスクオフにならないからです。

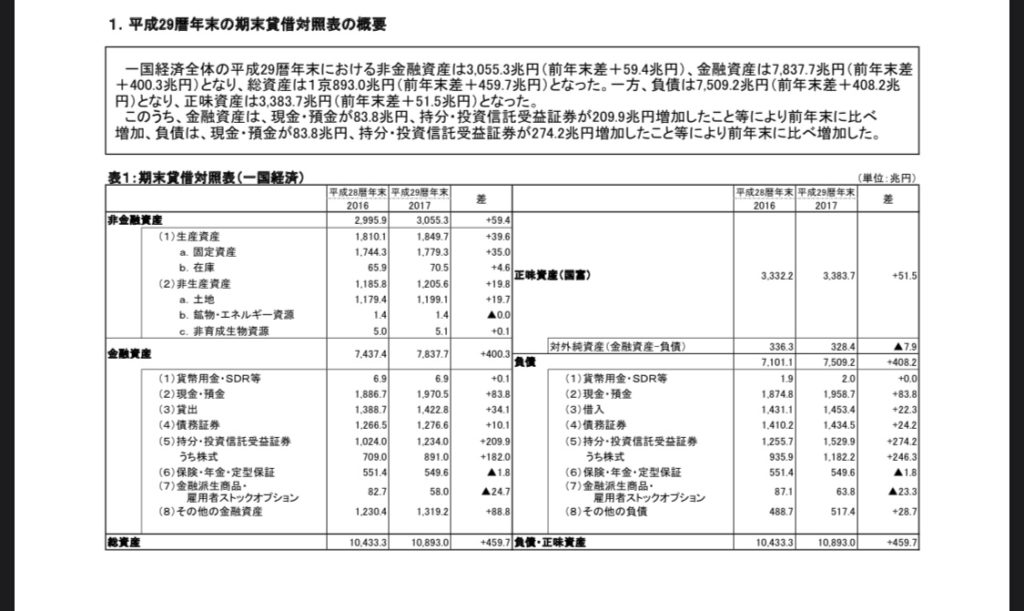

つまり、日本は対外純資産がプラスであることが分かります。内閣府のデータにもあります。

出典:

なので、昨年の話しになりますが、増税する必要は無かったと考えています。そして、増税前に国債の残高国民一人あたり800万円とニュースでみましたが、増税やむなしと思わせているようにしか思えませんでした。

人にお願いをするとき、何か理由があると納得してもらい易くなります。

なぜ、負債の部分にだけ焦点を当てるのでしょう。

資産−負債の純資産がプラスであれば問題ないと思います。

家計で例えると、住宅ローンが3000万円で現金が6000万円の場合で、借金が3000万円もあると騒ぐ必要は無いと思います。

なので、国債の残高を国民一人頭で割るのではなく、資産も勘定に加えてみてはどうでしょうと思います。